Pinel VS Malraux

Lorsqu'il s'agit de défiscalisation immobilière, les investisseurs ont souvent le choix entre plusieurs dispositifs. Parmi les plus connus en France, la loi Malraux et la loi Pinel offrent des avantages fiscaux significatifs qui vont impacter directement votreimpositon. Cet article se propose de comparer ces deux dispositifs pour vous aider à choisir la meilleure option en fonction de vos objectifs financiers et patrimoniaux.

Présentation des lois Malraux et Pinel

La Loi Malraux

La loi Malraux, créée en 1962, vise à préserver le patrimoine architectural et historique de la France. Elle permet aux investisseurs d'acquérir des biens immobiliers situés dans des secteurs sauvegardés ou des Zones de Protection du Patrimoine Architectural, Urbain et Paysager (ZPPAUP) et de bénéficier de réductions d'impôts en contrepartie de travaux de restauration.

Les principaux avantages de la loi Malraux :

Réduction d'impôt significative : La réduction d'impôt peut aller jusqu'à 30 % du montant des travaux, plafonnée à 400 000 euros sur une période de quatre ans.

Valorisation du patrimoine : Investir dans des biens historiques permet de contribuer à la préservation du patrimoine architectural français.

Potentiel de plus-value : Les biens situés dans des secteurs sauvegardés peuvent bénéficier d'une plus-value intéressante à long terme.

Ce dispositif est particulièrement adapté aux investisseurs fortement imposés. Les budgets nécessaires pour ce type d'investissement sont souvent élevés, mais ils offrent des réductions d'impôts significatives. Il est crucial de disposer d'un montant d'investissement adéquat et d'avoir une capacité d'endettement suffisante pour réaliser ce genre de projet.

La Loi Pinel

La loi Pinel, mise en place en 2014, encourage l'investissement dans l'immobilier locatif neuf ou rénové. Elle offre une réduction d'impôt en fonction de la durée de location du bien, avec un engagement minimum de six ans.

Les principaux avantages de la loi Pinel :

Réduction d'impôt modulable : La réduction d'impôt varie de 12 % à 21 % du montant de l'investissement, selon la durée de location (6, 9 ou 12 ans).

Complément de revenus : Les loyers perçus permettent de générer des revenus complémentaires réguliers.

Souplesse de l'investissement : La loi Pinel permet de louer à des membres de la famille sous certaines conditions, ce qui peut faciliter la gestion locative.

Ce dispositif s’adresse à une large majorité des investisseurs. En effet, dès que votre imposition annuelle dépasse 3 000€, vous pouvez prétendre au dispositif Pinel. Si votre imposition est inférieure à ce montant, il serait préférable de vous tourner vers le dispositif Censi-Bouvard, surtout si la défiscalisation est une priorité pour vous.

Cependant, il est important de prendre en compte le plafonnement des niches fiscales pour être certain de bénéficier pleinement de la réduction d’impôts à laquelle vous avez droit. Un autre critère d’éligibilité essentiel est votre capacité d'endettement. Les banques vérifient que votre taux d'endettement reste raisonnable et que votre reste à vivre vous permet de supporter cet investissement

Comparaison des dispositifs

Conditions d'éligibilité

Loi Malraux :

Les biens doivent être situés dans des secteurs sauvegardés ou des ZPPAUP.

Les travaux de restauration doivent être supervisés par un architecte des Bâtiments de France.

Les travaux doivent être achevés dans un délai de trois ans après leur déclaration.

Loi Pinel :

Les biens doivent être situés dans des zones éligibles et plus précisément en zones tendues où la demande locative est forte.

Les logements doivent respecter des normes de performance énergétique.

L'investisseur doit s'engager à louer le bien pour une durée minimale de six ans.

Avantages fiscaux

Loi Malraux :

Réduction d'impôt de 22 % à 30 % du montant des travaux de restauration, selon la localisation du bien.

Plafond des dépenses éligibles fixé à 400 000 euros sur quatre ans.

Loi Pinel :

Réduction d'impôt de 12 %, 18 % ou 21 % du montant de l'investissement, selon la durée de location (6, 9 ou 12 ans).

Plafond d'investissement de 300 000 euros par an, avec un prix au mètre carré limité à 5 500 euros.

Nature de l'investissement

Loi Malraux :

Investissement dans des biens historiques nécessitant des travaux de restauration importants.

Valorisation patrimoniale à long terme, avec un potentiel de plus-value significatif.

Loi Pinel :

Investissement dans des biens neufs ou rénovés destinés à la location.

Génération de revenus locatifs réguliers et potentielle plus-value à la revente après la période de location.

Risques et contraintes

Loi Malraux :

Risques liés aux travaux de restauration (délais, coûts imprévus).

Contraintes administratives et réglementaires strictes.

Marché de niche avec une demande locative parfois limitée.

Loi Pinel :

Risques liés aux vacances locatives.

Contraintes de location et de respect des plafonds de loyers et de ressources des locataires.

Marché concurrentiel dans certaines zones tendues.

En pratique

La SCPI Monument Historique et le plafonnement des niches fiscales

Voici, un exemple d'investissement en loi Malraux :

Monsieur X décide d'acquérir un appartement dans un immeuble classé monument historique situé dans le centre-ville de Lyon, une zone éligible au dispositif Malraux. Le montant des travaux de restauration s'élève à 300 000 euros. En optant pour la loi Malraux, il peut bénéficier d'une réduction d'impôt de 30 %, soit 90 000 euros étalés sur quatre ans. À long terme, la valeur patrimoniale de l'appartement est susceptible de s'apprécier, notamment grâce à sa localisation et à la qualité des travaux réalisés.

Exemple d'investissement en loi Pinel :

Madame Y choisit d'investir dans un appartement neuf à Bordeaux, une zone éligible au dispositif Pinel. Elle s'engage à louer le bien pendant neuf ans. Le prix d'acquisition est de 250 000 euros. Grâce à la loi Pinel, elle bénéficie d'une réduction d'impôt de 18 %, soit 45 000 euros sur neuf ans. Les loyers perçus lui permettent de générer un revenu complémentaire tout en profitant d'une défiscalisation attractive.

À partir de fin 2024, la loi Pinel prend fin, laissant place à la loi Malraux comme solution de remplacement. La loi Malraux et la loi Pinel offrent chacune des avantages fiscaux intéressants, mais répondent à des objectifs d'investissement différents. La loi Malraux est particulièrement adaptée aux investisseurs souhaitant valoriser leur patrimoine en participant à la restauration de biens historiques, tandis que la loi Pinel s'adresse aux investisseurs cherchant à générer des revenus locatifs réguliers à partir de biens neufs ou rénovés.

À lire ensuite

L’investissement immobilier dans l’ancien pour les expatriés : un levier fiscal puissant

Taux de travaux élevé : un atout majeur pour l'investissement immobilier ancien

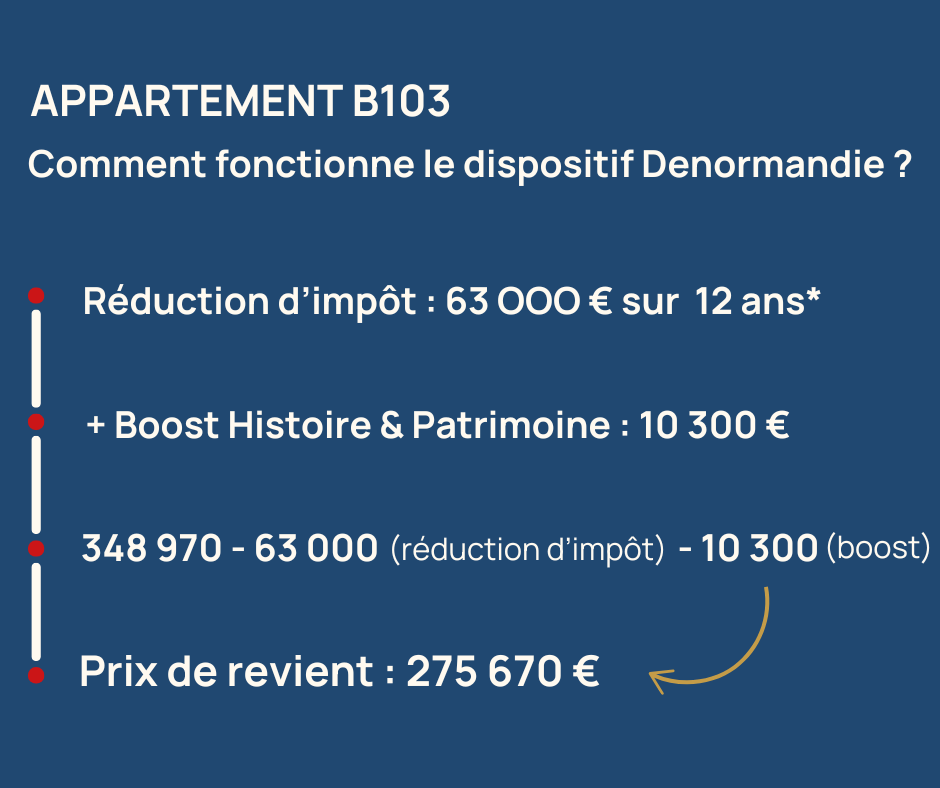

Le Boost Histoire & Patrimoine sur le Denormandie

Parlez à un expert

Vous souhaitez investir dans l'un de nos programmes immobiliers et vous vous interrogez sur l'optimisation de votre fiscalité ? Nous sommes là pour vous accompagner dans votre projet.